Президент Владимир Путин на встрече с заведующими кафедрами конституционно-правовых дисциплин российских вузов говорил, что в ближайшем будущем в РФ сохранится плоская шкала налога на доходы физлиц (НДФЛ), однако когда-нибудь российским властям придется задуматься о переходе и на прогрессивную шкалу. При этом, говоря об изменении системы налогообложения, Путин подчеркнул необходимость аккуратного подхода. «Конечно, это выглядит как гораздо более справедливая форма налогообложения, когда человек, у которого больше доходы и больше имущество, платит больше. С точки зрения администрирования решается сложно», – отметил президент.

В этом замечании сфокусированы главные либеральные заблуждения и ошибки президента Путина, которые еще очень дорого будут стоить российской экономике. Ну во-первых, грош цена той государственной власти, которая не может выполнить одну из важнейших функции государства: сбор налогов. Если для наших властей администрирование сбора налогов непосильная ноша, то такую власть нужно просто гнать взашей. Таким образом, она расписывается в своей полной беспомощности: с бедных и слабых они могут «администрировать» налоги, а с богатых и сильных – нет. Тут одно из двух: или слабость, или продажность власти. Оба случая не могут быть нормой для уважающего себя государства.

А во-вторых, важно не только то, о чем сказал Путин, сколько то, о чем он умолчал, а возможно и просто не знает. Либералы прожжужали ему все уши, что если дать возможность богатым накапливать капитал, то они обязательно будут его инвестировать в экономику России, и страна начнет процветать. А по мере развития экономики будет ускоренными темпами развиваться средний класс – опору любого государства. Но это «лапша на уши», которая ничем не подкрепляется кроме бредовых фантазий и снов современной «Веры Павловны» («Что делать?» Чернышевский) – Айн Рэнд (Алисы Розенбаум) или не менее бредовых теорий Фридриха фон Хайека, никак не подтвержденных экономическими реалиями.

Посмотрим внимательно на историю развития экономики самого мощного государства США в ХХ веке. В начале прошлого века страна бурно развивалась, и хотя, к примеру, М.Хазин утверждает, что в 1907-14 гг. в США была «великая депрессия», но экономические реалии утверждают прямо противоположное, т.к. мировая экономика находилась на повышательной волне большого Кондратьевского цикла. Страна развивалась бурными темпами, а налог с богатых был даже ниже, чем у нас сейчас, т.к. господствовала классическая либеральная модель невмешательства «laissez-faire» (предоставь свободу деятельности), в соответствие с которой считалось, что «невидимая рука рынка все отрегулирует сама» (прямо как в современной России). И только из-за вступления США в Первую мировую войну верхний потолок налогов на богатых был существенно увеличен, но как только война закончилась он опять снизился до 24%.

Но по мере бурного роста экономики накопление капитала также резко увеличивалось, и его излишки устремлялись на финасовые рынки. В результате, когда после первой мировой войны экономика вошла в понижательную волну Кондратьевского цикла, США получили сначала «черный четверг», а затем и «черный вторник» октября 1929 года, после которых началась Великая депрессия. Почему это произошло очень точно и грамотно описано в книге С.Егишянца «Тупики глобализации», но в данной статье мне хочется прибегнуть к авторитетному и объективному мнению выдающегося политика и первого премьер-министра Индии – Джавахарлала Неру.

Вот как он описывал причины Великой депрессии в письмах своей дочери, написанных из тюрьмы в 1933 году:

«Стало ясно, что американские капиталисты не будут больше бесконечно ссужать деньги, ибо это только увеличивало задолженность их дебиторов и исключало возможность того, что долги будут когда-нибудь уплачены. До поры до времени они ссужали деньги, потому что у них накопились денежные излишки, не находившие применения. Этот избыток денежных сбережений побуждал их также пускаться в грандиозные спекуляции на фондовой бирже. Америка была охвачена настоящей спекулятивной лихорадкой: каждый стремился к быстрому обогащению»…

(Прямо как сейчас, когда все фондовые индексы США бьют свои исторические рекорды – А.А.)

«Не следует думать, что причиной упадка в Америке, или депрессии, была спекуляция на фондовой бирже или финансовый кризис в Нью-Йорке. То была всего лишь последняя капля, переполнившая чашу. Подлинные причины коренились гораздо глубже… Торговля стала сокращаться во всем мире, а цены, особенно цены на сельскохозяйственные продукты, начали быстро падать. Говорили, что почти во всех отраслях имело место перепроизводство; это, в сущности, означало, что у людей не было денег для покупки произведенных товаров, то есть имело место недопотребление. Промышленные товары, не находившие сбыта, скапливались, и заводы, их выпускавшие, естественно, закрывались. 0ни не могли продолжать производство товаров, которые нельзя было продать. Это привело к крупному, небывалому росту безработицы в Европе, Америке и других местах. Все промышленные страны оказались в очень тяжелом положении. В таком же положении оказались и сельскохозяйственные страны, поставлявшие на мировой рынок продовольствие и сырье для промышленности»...

( А что мы видим в настоящее время? Рынки сбыта переполнены товарами, заводы и фабрики закрываются, а работников увольняют: в США насчитывается более 23 млн безработных, а в Европе безработным является каждый восьмой – А.А.).

«Напомню, что в Америке и в остальном мире не ощущалось недостатка в продовольственных или промышленных товарах. Болезнь заключалась в том, что их было слишком много, болезнь заключалась в перепроизводстве. Известный английский экономист сэр Генри Стрэкоч утверждал, что в июле 1931 года, то есть на втором году депрессии, на рынках мира скопилось столько товарных запасов, что их было бы достаточно для обеспечения жизни всего населения мира – в пределах привычного для него уровня жизни – в течение двух лет и трех месяцев, если предположить, что за это время никто в мире не будет работать. А между тем именно в этот период нужда и голод достигли таких размеров, которых современный индустриальный мир никогда не знал. И при такой нужде продукты питания сознательно уничтожались. Урожаи не собирали, оставляя их в поле, фрукты гнили на деревьях, а многие продукты просто уничтожали.

Говорят, что вся беда заключается в перепроизводстве. Это слово обманчиво, ибо не может существовать перепроизводства, когда миллионы людей страдают от недостатка даже абсолютно необходимых вещей. Сотни миллионов людей в Индии недостаточно обеспечены одеждой, и тем не менее мы слышим о складах тканей на индийских текстильных фабриках, о запасах кхадu и о "перепроизводстве" тканей. Подлинное объяснение заключается в том, что многие люди слишком бедны, чтобы покупать ткани, а не в том, что они в них не нуждаются. У масс нет денег. Это отсутствие денег не означает, что деньги на свете исчезли; оно означает, что распределение денег между людьми, живущими на свете, изменилось и постоянно изменяется, то есть это говорит о неравенстве в распределении богатства. На одном полюсе имеется избыток богатства и его владельцы не знают, как его использовать; они попросту копят деньги, и их счета в банках распухают. Эти деньги не используются для покупки товаров на рынке. На другом полюсе ощущается острый недостаток богатства и даже те товары, которые необходимы, не могут быть куплены из-за отсутствия денег».

(А вот этот тезис Дж.Неру необходимо особенно подчеркнуть, т.к. именно в нем заключен главная причина кризисов перепроизводства: массовый платежеспособный спрос отстает от возможностей массового производства потребительских товаров вследствие НЕРАВЕНСТВА В РАСПРЕДЕЛЕНИИ БОГАТСТВА! – А.А.)

«Внутренний государственный долг погашается теми средствами, которые получают путем обложения налогами всех налогоплательщиков данной страны, богатых и бедных. Держателями государственных облигаций, ссудившими деньги государству, являлись богатые. И в результате получалось, что для выплаты долга богатым облагались налогами как богатые, так и бедные; богатые получали потом, при погашении облигаций, обратно то, что уплачивали в виде налогов, да еще с большим излишком, бедняки же налоги платили, но взамен не получали ничего. Богатые становились богаче, бедные – беднее…

Богачи стремились использовать эти деньги, ибо бизнесмены не любят, когда их деньги лежат праздно. Они осуществляли избыточные вложения капитала в новые предприятия, машины и другие капитальные объекты, вложения неоправданные, если учитывать обеднение народа в целом. Богачи пускались также в спекуляции на фондовой бирже. Они создавали условия для все большего и большего расширения массового производства товаров, но какой был в этом толк, если массы не имели денег для их приобретения? Так возникло перепроизводство, сбыт товаров стал невозможным, промышленные предприятия терпели убытки, и многие из них закрывались. Бизнесмены, напуганные убытками, перестали вкладывать капиталы в промышленность и начали придерживать свои деньги, отныне без дела лежавшие в банках. Безработица приобрела, таким образом, всеобщий характер, и депрессия стала всемирной.

В основном и главном она была вызвана неравномерным распределением избыточного дохода, создаваемого капитализмом. Иными словами, денег, которые массы получали в качестве заработной платы и жалованья, было недостаточно для покупки всех товаров, произведенных трудом этих масс. Стоимость этих товаров превышала их совокупный доход. Та сумма денег, которой массам недоставало для покупки всех произведенных ими товаров, оказывалась в руках сравнительно небольшого числа очень богатых людей, которые не знали, что с ней делать».

Но богатые вкладывали эти свободные средства не в развитие промышленности или сельского хозяйства, т.к. кризис перепроизводства делал подобные вложения убыточными, а в спекулятивные операции на финансовых рынках, на которых стремительно надувались финансовые пузыри, лопающиеся время от времени. Первым, кто понял, как решить эту проблему, стал выдающийся предприниматель ХХ века - Генри Форд. Сначала он внедрил конвейер в производство автомобилей, сделав его из штучного, предназначенного только для богатых, массовым производством, предназначенным для огромной массы потребителей.

Благодаря конвейерному производству он во много раз повысил производительность труда и снизил себестоимость производства автомобилей. Но оказалось, что массовое производство входит в противоречие с низким платежеспособным спросом населения. И тогда Генри Форд в разы поднял зарплату своим работникам, обязав их покупать сделанные ими автомобили, т.е. массовое конвейерное производство он обеспечил массовым платежеспособным спросом. Но до Великой депрессии его примеру практически не следовали другие капиталисты.

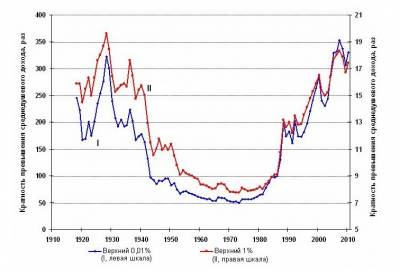

А когда началась Великая депрессия и массы безработных стали организовывать «марши голодных», то элита США, дабы не потерять свои капиталы в результате революции (пример СССР был перед глазами), все-таки вынуждена была пойти на исправление «неравенства в распределении богатства» и начала резко поднимать верхнюю ставку налога на доходы богачей. Эта модель экономического развития, основанная на мощном перераспределении доходов от богатых к бедным через госбюджет, получила название «кейнсианской», в честь выдающегося английского экономиста Дж.М.Кейнса, разработавшего ее в 1936 году. Ниже приводится график, который показывает, как изменялась в ХХ веке верхняя предельная ставка подоходного налога в США. Этот график напрочь опровергает все резоны либеральных советников президента Путина в пользу сохранения плоской шкалы подоходного налога в 13%.

Обратите внимание, что во время Великой депрессии верхняя ставка поднялась с 24% до 80%, затем во время второй мировой войны она превысила 90%, но самое интересное, что и после войны до середины 1960-х гг. верхняя ставка не опускалась ниже 90%. И все американские богачи вынуждены были, начиная со второго млн долларов, отдавать в бюджет 90% своих доходов, но при этом никакого застоя ни в промышленности, ни в других сферах реальной экономики не было и в помине, т.к. резко вырос платежеспособный спрос населения, и мировая экономика снова вошла в повышательную волну Кондратьевского цикла. Более того, послевоенный период 1950-60-х гг. получил в истории название «золотого века американской экономики». Это был самый лучший период развития США за всю их 200 летнюю историю.

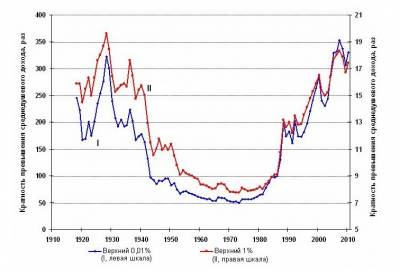

А все дело в том, что зародившееся после первой мировой войны массовое производство получило массового покупателя. В этот период были приняты законы о минимальной оплате труда, получили широкое распространение профсоюзы, боровшиеся за постоянное повышение заработной платы, сокращение рабочего дня и улучшение условий труда. Именно после второй мировой войны в США было создано государство всеобщего благоденствия (welfare state), в котором «средний класс» составлял уже не 30%, как в 1920-х гг., а 70% населения США. Этот вывод подтверждается вторым графиком, который показывает, как за последние 100 лет изменялась в США картина неравенства в доходах.

Левая шкала показывает во сколько раз доходы самых богатых 0,01% американцев превышали среднедушевой доход в целом по стране: пик в 325 раз был достигнут именно в период минимальной ставки подоходного налога в 1920-х гг. Правая шкала показывает во сколько раз доходы 1% самых богатых американцев превосходят среднедушевой доход американцев: пик в 20 раз был достигнут опять же в период существования минимальной ставки подоходного налога в 1920-х гг. Результатом этой налоговой политики, усиливающей неравенство в доходах, и стал биржевой крах октября 1929 года и затяжной кризис перепроизводства, получивший название Великой депрессии длившийся до второй мировой войны, т.к. богатые потребляют лишь незначительную часть своих доходов, а большая их часть идет на надувание финансовых пузырей.

Эти два графика абсолютно зеркальны: когда устанавливался минимальный подоходный налог – неравенство в доходах достигало своего максимума, и наоборот. А когда подоходный налог достигал своего максимума в 90% (1950-60 гг.), неравенство в доходах снижалось до своих минимальных величин в 50 раз (было 325) для 0,01% богачей и 8 раз (было 20) для 1%, и экономика росла, как на дрожжях. Вот каково влияние оказывало на американскую экономику сглаживание в неравенстве доходов и перераспределение избыточных доходов богатых через госбюджет в пользу бедных, если основываться не на либеральных «легендах и мифах», как В.В.Путин, а твердо стоять на реальной основе цифр и фактов.

Но автор погрешил бы против истины, завершив в этом месте свой анализ. Любой внимательный читатель тут же поспешил бы задаться каверзным вопросом: «А почему же, если все было так прекрасно, верхний предел подоходного налога, начиная с середины 1960-х гг., начал поэтапно снижаться, и с 1980-х гг. неравенство вновь стало расти быстрыми темпами?». Для того, чтобы ответить на этот вопрос нам необходимо обратиться к анализу еще одного графика, характеризующего изменения, происходящие в американской экономике второй половины ХХ века.

На этом графике хорошо видно, что в 1960-х гг. темпы роста реальной заработной платы стали обгонять темпы роста производительности труда, а если пренебречь некоторыми вторичными явлениями, то и темпы роста объемов производимой продукции. Таким образом, платежеспособность населения становилась все выше, а рост товарной массы не успевал за ростом массы денег у населения, что привело к росту инфляции. И на рубеже 1960-70-х гг. американская экономика вошла в новую понижательную волну большого Кондратьевского цикла, которая характеризовалась сверхнакоплением производительного капитала, всегда возникающим после мощного «количественного расширения» производства.

К ускоренному росту заработной платы прибавился дефолт доллара, когда Р.Никсон разорвал связь между долларом и золотом, а также «нефтяной кризис 1970-х гг.», когда за 10 лет цена на нефть (главный энергоресурс ХХ века) выросла в 20 раз. Вследствие этих негативных факторов рост издержек производства и обострившаяся конкуренция вынуждала предпринимателей сокращать объемы своего производства. Дж.Форрестер исследовал динамику мощностей в обрабатывающей промышленности и темпов роста производства с 1965 по 1983 гг., отмечая растущую тенденцию к превышению мощностей над производством, т.е. к сверхнакоплению производительного капитала, когда прибыльность показывала убывающий тренд, а безработица, наоборот, - растущий.

В результате бурного экономического роста (1950–60-х) образовался такой переизбыток капитала, стремящийся быть инвестированным по имеющимся каналам торговли и производства, что конкуренция владельцев этого капитала приводила к постоянному падению нормы прибыли, т.е. делала это производство нерентабельным, а сам капитал становился излишним, и капиталистам поневоле приходилось сокращать объемы своего производства, т.к. дальнейшее снижение цен в условиях конкурентной борьбы и постоянного роста издержек производства неизбежно вело бы их к банкротству. Поэтому возникновение огромных излишков уже накопленного капитала, породило кризис сверхнакопления. В поисках выхода из кризиса «сверхнакопления» капитал уходил из производства в финансовую сферу и начался период финансовой экспансии.

Кризисы сверхнакопления приводят к продолжительным периодам финансовой экспансии, которая, если перефразировать Й.Шумпетера, дает средства для оплаты, необходимые для направления экономической системы по новому руслу, т.е. переходу на новый технологический уклад. В Великобритании конца XIX века, или в США конца ХХ века, «вслед за периодом роста… и накоплением большего объема капитала, чем можно прибыльно реинвестировать по обычным каналам, финансовый капитализм оказался в таком положении, когда готов был доминировать, по крайней мере, в течение некоторого времени, над всеми видами деятельности делового мира (Ф. Бродель)». А для того, чтобы он мог доминировать, необходимо было сменить налоговую политику, т.е. снизить налоги на богатых.

Поэтому, не случайно в разгар понижательной волны Кондратьевского цикла в 1979 году в Британии к власти пришла М.Тэтчер, а в 1980 году в США – Р.Рейган, которые коренным образом поменяли фискальную политику в своих странах и начали проводить неолиберальную экономическую политику. Они резко снизили налоги на богатых: за время правления Рейгана верхняя ставка подоходного налога обвалилась с 70% до менее чем 30% (см. первый график).

Более того, они разгромили наиболее крупные профсоюзные объединения, которые к началу 1980-х гг. набрали большую политическую и экономическую силу. Тэтчер разгромила крупнейший в Британии профсоюз шахтеров, а Рейган – профсоюз авиадиспетчеров, после чего профсоюзное движение в этих странах пошло на спад.

Разгром профсоюзов, позволил капиталу снизить свои издержки за счет уменьшения заработной платы, а наиболее трудоемкие производства переводились в Мексику и страны Азии, где стоимость рабочей силы была на порядок ниже, чем в США. Реальная зарплата на одного занятого в 2000 году не только не выросла по сравнению с 1970-ми гг., но даже снизилась на 11%, а к настоящему времени она упала еще на 28%, достигнув уровня 1961 года. И вместо роста заработной платы в США и других развитых странах доходы населения сначала стагнировали, а затем начали уменьшаться.

Известный экономист и социолог Дж.Арриги утверждает, что «кризисы ПЕРЕПРОИЗВОДСТВА происходят тогда, когда владельцы капитала так успешно повышают конкурентное давление на труд, что реальные зарплаты не могут повышаться столь же быстро, как растет производительность труда, поэтому спрос не растет вместе с предложением». Третий график полностью подтверждает правоту этих слов.

Американские домохозяйства постарались компенсировать снижение доходов главы семейства выходом на работу их жен, что привело к резкому росту вовлеченности женщин в производственный процесс, но это привело только к еще большему снижению средней заработной платы, т.к. женщинам, как правило, платят существенно меньше, чем мужчинам.

С другой стороны, стремление к снижению издержек заставило предпринимателей привлекать более дешевую рабочую силу в лице иммигрантов, в первую очередь из Мексики и других стран Латинской Америки. Поэтому факт снижения реальной средней заработной платы, отмеченный на третьем графике, был на лицо. Но тогда возникает вопрос, почему же уровень жизни среднего американца последние 30 лет не снижался, а рос?

Компенсация недополученных американскими домохозяйствами доходов произошла за счет мощного развития потребительского кредитования. В кредит стали делаться не только крупные покупки (автомобили, дома и т.д.), но даже мелкие покупки и продукты питания стали оплачиваться кредитными карточками, получившими в последние десятилетия широкое распространение. В результате, Америка стала жить в долг, а к моменту начала кризиса 2008 года уровень сбережения населения в США стал отрицательным, а многие кредиты оказались невозвратными.

Именно массовые невозвраты кредитов по ипотеке и стали спусковым крючком кризиса 2008 года. Таким образом, недополученные доходы американские домохозяйства пытались компенсировать ростом кредиторской задолженностью, которая к настоящему времени превышает уровень будущих доходов значительной части американских семей.

Но при этом с 1980-х гг. (периода правления Р.Рейгана) уровень неравенства стал стремительно расти, причем наиболее быстрыми темпами росло неравенство в меньшей части американской элиты. Если в 1920-х гг. пик разницы в доходах 0,01% самых богатых к среднедушевому доходу составляла 325 раз, то перед кризисом 2008 года он уже превышал 350 раз, в то время как разница в доходах 1% богатых американцев к среднедушевому доходу стала превышать «только» в 18 раз (в 1920-х гг. было в 20 раз). И эти огромные сверхдоходы богатым американцам нужно было куда-то вкладывать, и они вкладывали их в спекуляции на финансовых рынках.

Американские аналитики утверждают, что в начале 1980-х гг. США имели более "реальную экономику”, чем сейчас. Сегодня она напоминает больше "финансовую экономику”. В 1981 г. капитализация фондового рынка была менее 40% от ВВП, а весь кредитный рынок составлял 130% от ВВП. В настоящее время капитализация фондового рынка превышают 100%, а весь кредитный рынок 300% от ВВП. Более того, если в 1970-х гг. в американских промышленных корпорациях финансовые подразделения давали 15% общей прибыли, то в 2002 году на их долю приходилось уже 42% прибыли корпораций.

Но тоже самое уже было в начале ХХ века (см. анализ Дж.Неру в начале статьи), и это же повторяется в настоящее время. И тогда, и сейчас аккумулированные наиболее богатыми людьми денежные излишки, не находящие себе применения в реальной экономике, направлялись на безумные спекуляции на финансовых рынках, в результате чего последние достигли в настоящее время (как всегда перед крахом) своих исторических максимумов.

Таким образом, неолиберальная экономическая политика последних 30 лет, выражавшаяся в первую очередь в снижении налогов на богатых, снова привела к резкому росту неравенства в американском обществе, размыванию «среднего класса» и к новому кризису перепроизводства, который будет продолжаться примерно до 2020 года. Поэтому мы и наблюдаем, начиная с 2008 года кризис спроса или кризис перепроизводства, когда массовое производство не находит себе платежеспособного спроса, который усиливается долговым кризисом, когда больше нет возможности поддерживать спрос с помощью кредитов.

Неолиберальная модель экономического развития завела мировую экономику в тупик, из которого есть только один выход: через мощный обвал спекулятивных финансовых рынков, как это уже происходило в 1929-32 гг., и длительный период нового издания «великой депрессии». В нынешнем десятилетии неизбежно будет осуществлен переход на новую посткейнсианскую модель экономического развития, основанную на жестком перераспределении через госбюджет доходов от богатых к бедным, как это уже происходило в 1930-50-х гг.

В заключение я хотел бы подтвердить все вышесказанное выше, мнением такого авторитетного во всем мире экономического аналитика, как Нуриэль Рубини, который в статье «Нестабильность неравенства» предупреждает мировых лидеров о последствиях проводимой ими экономической политики:

«Компании в развитых экономиках сокращают рабочих, по причине недостаточности конечного спроса, что приводит к избыточным производственным мощностям и неуверенности относительно перспектив спроса в будущем. Но сокращение рабочих мест ведет к дальнейшему ухудшению конечного спроса, поскольку оно снижает трудовые доходы и увеличивает неравенство. Т.к. расходы на оплату труда с одной стороны являются заработной платой и спросом с другой, получается, что рациональное поведения с точки зрения отдельной фирмы – разрушительно для системы в целом.

Как результат – свободные рынки не генерируют достаточный конечный спрос. В Соединенных Штатах, например, сокращающиеся издержки на персонал снизили долю заработной платы в ВВП. Влияние на совокупный спрос десятилетий перераспределения доходов и богатства от труда к капиталу, от зарплат к прибылям, от бедных к богатым, от домохозяйств к корпорациям стало очень ощутимым, приводя к пониженной склонности к потреблению со стороны владельцев фирм и богатых домохозяйств.

Проблема не нова. Карл Маркс переоценил социализм, но он был прав, утверждая, что глобализация, бесконтрольный финансовый капитализм и перераспределение доходов и богатства от труда к капиталу может привести капитализм к саморазрушению. Он доказывал, что бесконтрольный капитализм может приводить к регулярным приступам перепроизводства, недопотребления и повторяющимся разрушительным финансовым кризисам, подпитываемым кредитными пузырями и значительными колебаниями цен на активы.

Любая экономическая модель, не решающая проблему неравенства, в конечном счете, столкнется с кризисом легитимации. Пока относительные экономические роли рынка и государства не будут перебалансированы, протесты будут только нарастать, сопровождаясь социальной и политической нестабильностью и угрожая долгосрочному экономическому росту и благосостоянию». ▲